每经记者 李蕾 宋双 每经编辑 叶峰

《每日经济新闻》获悉,据路透社报道,卡塔尔主权财富基金已同意购买中国第二大公募基金公司华夏基金10%的股份。报道称:“据知情人士透露,卡塔尔投资局已同意从春华资本(Primavera Capital)手中购买华夏基金的股份。”

每经记者从知情人士处获悉,该消息属实,目前正在进入审批流程,各交易方都希望能够低调平稳进行。

华夏基金是国内的公募巨头,根据其大股东中信证券(600030)年报披露的信息,2023年华夏基金的营业收入为73.27亿元,净利润20.13亿元;截至2023年底,华夏基金的公募基金管理规模为1.32万亿元。

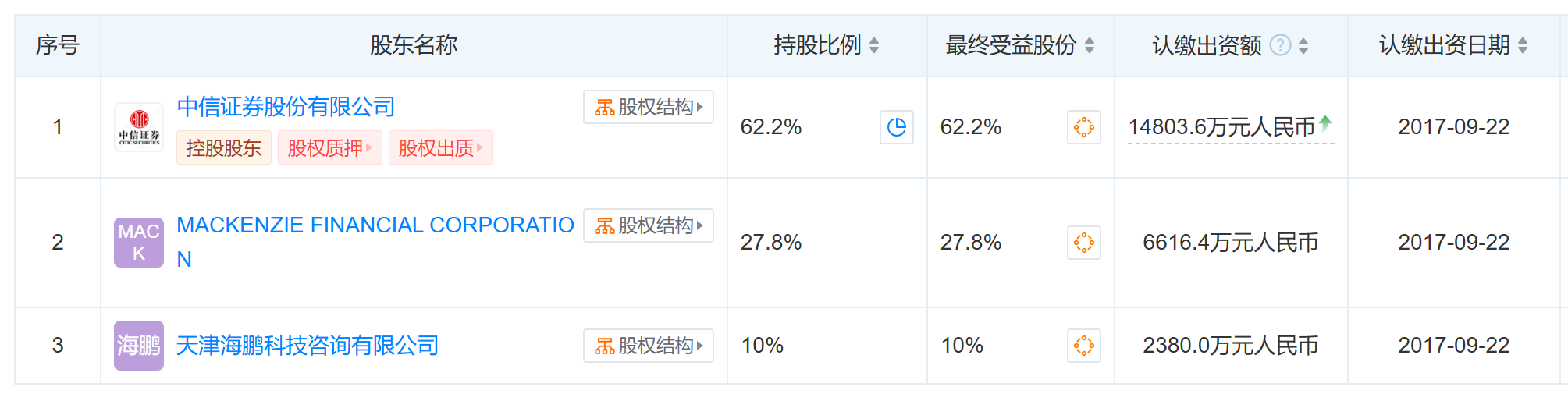

从股权结构上来看,目前华夏基金一共有三大股东,分别是持股占比62.2%的中信证券、持股27.8%的外资机构Mackenzie Financial Corporation(迈凯希金融公司)和持股10%的天津海鹏科技咨询有限公司(以下简称天津海鹏)。其中,中信证券为华夏基金的第一大股东和实际控制人,而天津海鹏的实控方则为国内知名私募股权机构春华资本。

作为公募基金“老十家”之一,成立于1998年的华夏基金已经经历过多次股权变更。最近的一次是在2022年底,证监会对迈凯希金融公司依法受让华夏基金3308.2万元出资(占注册资本比例13.90%)无异议。此次股权收购成功后,迈凯希金融公司对华夏基金的持股比例由13.90%提升至27.8%、为第二大股东,加拿大鲍尔集团则退出直接持股之列。至此,华夏基金形成了目前由中信证券、迈凯希金融公司、天津海鹏三者持股的股权结构。

据每经记者了解,由于投资华夏的基金即将到期,春华资本近两年一直在寻求有序退出,此次与中东资本属于“双向奔赴”。

今年3月,中信证券发布公告称,同意天津海鹏转让所持有的华夏基金10%股权,该转让应以股权转让金额不低于4.9亿美元,同时放弃这10%股权的优先购买权。

事实上,这是中信证券第二次表态放弃华夏基金10%股权的优先购买权。早在2022年6月,彼时的中信证券就曾发布公告称,收到天津海鹏来函拟协议转让后者所持有华夏基金的10%股权,拟交易对价4.9亿美元。经综合考虑,中信证券拟放弃标的股权的优先购买权,暂不考虑增持华夏基金股权。

而此次传出消息的交易另一方――成立于2005年的卡塔尔投资局无疑是“年轻一代”的中东主权基金代表。主权财富基金研究所SWFI的最新数据显示,卡塔尔投资局(Qatar Investment Authority,简称QIA)的资产管理规模为5260.5亿美元,这一规模在全球主权财富基金排名中位列第八,并且还在快速增长中。

近年来,和其他中东“土豪”一样,卡塔尔投资局也明显加大了在华投资规模。去年12月,港股上市公司金蝶国际公告与卡塔尔投资局达成最终协议,后者将战略投资约2亿美元(约15.6亿港元)作为对价认购金蝶根据一般性授权发行的普通股,交易完成后约占金蝶总普通股的4.26%,引发行业热议。

除此之外,卡塔尔投资局在中国的一级市场也早有布局。例如在去年年初,创新肿瘤免疫治疗药物开发公司原启生物宣布完成4500万美元的B1轮融资,联合领投方之一就是卡塔尔投资局,后者此前还陆续投资了小鹏汽车、药明联合等知名企业。

此次交易若能顺利完成,卡塔尔投资局将成为华夏基金第三大股东。

(责任编辑:宋政 HN002)

扫一扫加微信

扫一扫加微信