古越龙山、会稽山、金枫酒业三家黄酒上市企业均已发布2023年业绩报告,前两家企业营业收入与净利润均呈现双位数增长,唯独金枫酒业(600616)主业继续下滑。

古越龙山和会稽山在2023年分别实现营业收入17.84亿元和14.1亿元,较上年同期增加10.11%和15.01%;扣非归母净利润分别为1.9亿元和1.5亿元,比上年同期增加5.15%和21.22%。金枫酒业去年则实现营业收入约5.73亿元,同比下降13.42%;归母净利润约为1.05亿元,但是扣非归母净利润约为-0.53亿元。

金枫酒业的颓势在今年得以延续。4月27日晚,金枫酒业发布2024年一季报,公司实现营业收入约1.56亿元,同比增长42.44%;归母净利润约267.29万元,同比减少97.99%。

“因经济复苏和居民消费意愿不及预期,市场需求尚未完全恢复。”金枫酒业在2023年年报中解释了营业收入下降的原因。

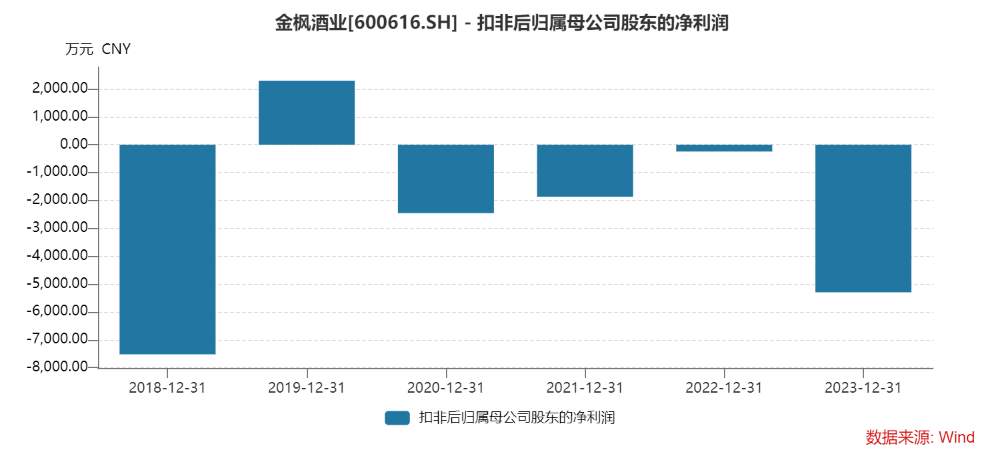

扣非归母净利润连亏4年

资料显示,金枫酒业的前身是上海市第一食品股份有限公司,并早在1992年于上交所挂牌上市。2008年,金枫酒业通过资产置换实施重组,成为以黄酒生产经营为核心主业的上市公司。

对于公司归母净利润约为1.05亿元,同比增长1927.49%,金枫酒业在2023年年报中坦言:“主要是报告期内收到四川中路房屋征收补偿款 20,016.58 万元,相关收益确认为资产处置收益及其他收益。”

但是,金枫酒业2023年扣非归母净利润亏损0.53亿元。

值得注意的是,这不是金枫酒业的扣非归母净利润第一次出现亏损。Wind数据显示,2020-2022年,金枫酒业的扣非归母净利润分别为-0.25亿元、-0.19亿元、-0.02亿元。

加上2023年的数据,金枫酒业的扣非归母净利润已经连续亏损4年。

2024年一季报,金枫酒业的归母净利润又同比下降九成,黄酒行业发展前景不容乐观。

在2023年年报中,金枫酒业也表示,“营收下滑,主要是因宏观经济复苏缓慢,黄酒行业存量市场竞争愈发激烈,公司销售面临挑战。”

黄酒因为产品结构单一、消费群体单一、缺乏专业技术人才等,行业地位边缘化趋势明显,其市场份额也在逐年下降。

根据中国酒业协会统计数据显示,2023年1-12月,81家纳入到国家统计局范畴的规模以上黄酒生产企业,累计完成销售收入85.47亿元。行业整体营收规模从2017年的195.85亿元,逐渐下降至2023年的85.47亿元,六年复合增长率下滑12.91%。

同时,行业规模企业数量从2017年的121家下降至2023年的81家,六年总计减少40家。从数据来看,黄酒行业企业主体不断减少,整体营业收入持续萎缩。

公司部分高管继续涨薪

虽然金枫酒业的扣非归母净利润连续四年亏损,但是这一点也不影响其高管加薪。

据2023年年报显示,金枫酒业管理层2023年薪酬合计485.87万元,而2022年管理层薪酬合计为418.63万元,增加了67.24万元。

从披露的高管薪酬明细来看,2022年金枫酒业董事、副总经理、财务总监秦波的税前报酬总额为56.83万元,而2023年税前报酬总额为68.24万元,薪酬增加了11.41万元,涨幅达20.08%;2022年金枫酒业董事、副总经理张辉的税前报酬总额为53.28万元,而2023年税前报酬总额为63.84万元,薪酬增加了10.56万元,涨幅达19.82%;2022年金枫酒业董事会秘书张黎云的税前报酬总额为49.73万元,而2023年税前报酬总额为66.24万元,薪酬增加了16.51万元,涨幅达33.20%。

对于“惨淡”的业绩以及主营业务边缘化趋势明显的情况,金枫酒业的管理层似乎并没有好好“反思”,反而“毫不吝啬”的加薪。

事实上,金枫酒业的成长性和盈利能力都出现了问题,连续四年的扣非归母净利润亏损意味着公司主营业务已经没有了盈利能力。

对于如何来提高盈利能力和整体竞争力,金枫酒业董事长祝勇在2023年业绩说明会上表示,“公司对内持续练好内功,深化改革,对外切实拓宽市场。继续重点推进上海基本盘和江苏核心盘两个核心市场的拓展,加强区域管理、价格管理、人员管理,精简和细化关键性工作流程,提高工作效率和竞争力。推进三家生产单位的统筹运营管理,强化生产集约化。完善供应链管理体系,提升服务及管控职能。”

有投资者问到,“金枫酒业主营业务一直不能盈利,为什么不把全兴白酒注入上市公司,以增加公司业务收入,提升业绩?”祝勇表示,当前公司依然专注黄酒主业,做强基础盘、做大核心盘、做精高端盘、做活年轻盘。

4月26日收盘,金枫酒业的股价为5.49元,公司市值约为37亿元,今年来股价下跌超12%。

(责任编辑:高文�� )

扫一扫加微信

扫一扫加微信